Sprievodca pôžičkami na rok 2025: Bežné problémy a riešenia

Pôžičky sú v roku 2025 stále jedným z najčastejšie využívaných finančných nástrojov pre jednotlivcov aj podnikateľov. Napriek tomu, že trh s úvermi sa neustále vyvíja a modernizuje, mnohí žiadatelia sa stretávajú s podobnými problémami ako v minulosti. Či už ide o komplikované schvaľovacie procesy, vysoké úrokové sadzby alebo nejasné podmienky, je dôležité vedieť, ako sa s týmito výzvami vysporiadať a nájsť najvhodnejšie riešenie pre svoju finančnú situáciu.

Sprievodca úvermi 2025: Čo očakávať od súčasného trhu

Trh s úvermi v roku 2025 prináša nové možnosti aj výzvy. Digitalizácia finančných služieb umožňuje rýchlejšie spracovanie žiadostí, no zároveň sa sprísňujú kritériá hodnotenia bonity klientov. Nové technológie ako umelá inteligencia a big data analýza pomáhajú bankám lepšie posúdiť riziká, čo môže viesť k personalizovanejším ponukám úverov.

Moderné finančné inštitúcie využívajú algoritmy na automatizované rozhodovanie o úveroch, čo skracuje čas schvaľovania z týždňov na hodiny. Súčasne sa však zvyšujú nároky na transparentnosť údajov a ochranu súkromia klientov.

Riešenie bežných problémov s úvermi: Praktické postupy

Najčastejšie problémy s úvermi možno rozdeliť do niekoľkých kategórií. Prvým je odmietnutie žiadosti z dôvodu nedostatočnej bonity. V takom prípade je vhodné počkať niekoľko mesiacov, zlepšiť svoju finančnú situáciu a požiadať o nižšiu sumu.

Dalším častým problémom sú neočakávané poplatky a skryté náklady. Pred podpisom zmluvy je nevyhnutné dôkladne prečítať všetky podmienky a pýtať sa na nejasnosti. Mnohé banky poskytujú kalkulačky úverov online, ktoré pomáhajú lepšie pochopiť celkové náklady.

Ako vybrať najvhodnejší typ úveru v roku 2025

Výber správneho typu úveru závisí od účelu použitia finančných prostriedkov. Spotrebiteľské úvery sú vhodné na financovanie domácich spotrebičov, dovoleniek alebo renovácií. Hypotekárne úvery slúžia na kúpu nehnuteľností a ponúkajú najnižšie úrokové sadzby.

Pre podnikateľov sú k dispozícii podnikateľské úvery s flexibilnejšími podmienkami splácania. Kontokorentné úvery poskytujú možnosť čerpať finančné prostriedky podľa potreby až do určitého limitu.

Digitálne nástroje a aplikácie pre správu úverov

Súčasné technológie výrazne zjednodušujú proces žiadania o úver aj jeho následné spravovanie. Mobilné aplikácie bánk umožňujú podať žiadosť o úver priamo z telefónu, sledovať stav schvaľovania a spravovať splátky.

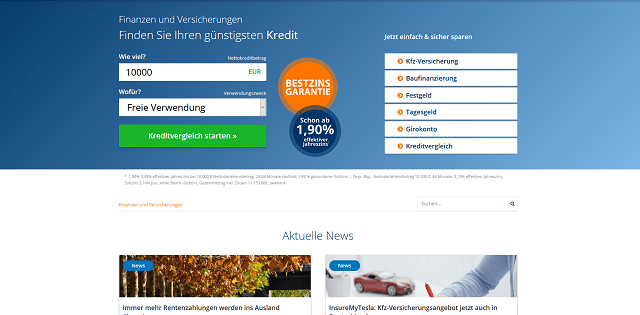

Online porovnávače úverov pomáhajú nájsť najvýhodnejšie podmienky na trhu. Tieto nástroje automaticky porovnávajú úrokové sadzby, poplatky a ďalšie podmienky rôznych poskytovateľov.

Právne aspekty a ochrana spotrebiteľa

Zákon o spotrebiteľských úveroch poskytuje klientom dôležité práva a ochranu. Každý spotrebiteľ má právo na 14-dňovú lehotu na odstúpenie od zmluvy bez udania dôvodu. Banky sú povinné poskytovať jasné informácie o všetkých nákladoch a podmienkach úveru.

V prípade problémov s úverom môžu klienti kontaktovať finančného ombudsmana alebo Národnú banku Slovenska. Tieto inštitúcie poskytujú bezplatnú pomoc pri riešení sporov s finančnými inštitúciami.

| Poskytovateľ | Typ úveru | Úroková sadzba | Minimálna suma |

|---|---|---|---|

| Slovenská sporiteľňa | Spotrebiteľský | 4,9% - 15,9% | 1 000 € |

| VÚB Banka | Osobný úver | 5,2% - 16,8% | 500 € |

| Tatra banka | Flexibilný úver | 4,7% - 14,9% | 1 500 € |

| ČSOB | Express úver | 6,1% - 18,2% | 300 € |

Úrokové sadzby a podmienky úverov uvedené v tabuľke sú orientačné a môžu sa v čase meniť. Nezávislý prieskum je odporúčaný pred prijatím finančných rozhodnutí.

Budúcnosť úverového trhu na Slovensku

Trend smeruje k ešte väčšej digitalizácii a personalizácii úverových produktov. Očakáva sa rozvoj open bankingu, ktorý umožní jednoduchšie porovnávanie ponúk rôznych bánk. Nové technológie ako blockchain môžu v budúcnosti priniesť ešte väčšiu transparentnosť a bezpečnosť úverových transakcií.

Zároveň sa predpokladá sprísňovanie regulácií v oblasti zodpovedného poskytovania úverov, čo by malo chrániť spotrebiteľov pred nadmerným zadlžením. Finančné inštitúcie budú musieť ešte dôkladnejšie posúdiť schopnosť klientov splácať úvery.